近年注目が集まっているAI技術は、投資とも相性が良いと言われています。

投資で資産を増やしていくには、感情的にならずにコツコツ続けていくことが大切と言われていますが、感情を挟まずに運用するという点は、AI技術などの機械が得意とするところです。

ロボアドバイザー(通称ロボアド)は、ロボットが自分にぴったりな投資のポートフォリオを組んでくれ、運用を行い、資産運用のアドバイスをしてくれる画期的なシステムです。

近年話題になっているので、耳にしたことがある方も多いのではないでしょうか。

ロボアドバイザーとは何か、そして他の自動運用投資との違いやメリットやデメリットをご紹介します。

1.ロボアドバイザーとはどんなものか。有名なロボアドバイザーは何がある?

1-1 .ロボアドバイザーとは何か

最近よく話題になっているロボアドバイザー。金融や投資に興味がある人や、情報感度が高い方は聞いたことがある人もいるかもしれません。

ロボアドバイザー投資とは、証券会社や投資運用会社が人工知能(AI)技術を活用して、投資アドバイスや投資商品の購入、運用を行うサービスです。サービスの提供はインターネット上で行われます。

ロボアドバイザーの特徴として、顧客一人一人のリスク許容度の測定を行い、それに応じた最適なポートフォリオを提案してくれる点があります。

AI技術が自動で世界中の株や債券、金などの資産に投資をしてくれます。

1-2.ロボアドバイザーの種類

現在、ロボアドバイザーの投資サービスには、大きく分けて2つの種類があります。

一つは、投資や資産分配について助言を得ることができる『アドバイス型』と、もう一つは助言に加えて運用までをAIに任せることができる『投資一任型』です。

『アドバイス型』は、最低限の投資の知識があり、運用部分は自分で行いたい人にオススメです。資産状況や投資スタイルの希望、取れるリスクの許容度などを診断し、AIがその人にあったポートフォリオを提案してくれます。その後、購入と運用は投資家自らが行うスタイルです。

アドバイス型の場合には、証券会社が提供していることが多いため、その証券会社の商品からしか投資先が選べない場合があります。料金は、基本的に無料で利用ができます。

『投資一任型』は、その人にあったポートフォリオを提案してくれるだけではなく、必要な金融商品を自動で買い付けてくれます。さらに、ポートフォリオのリスクを常に把握し、相場の変化に合わせて定期的にポートフォリオを組み直します。さらに組み直された新しいポートフォリオに合わせて、自動で売買を行っていきます。

1-3.日本のロボアドバイザー

すでに日本で有名なロボアドバイザーとして、総資産が日本で一番多いウェルスナビや、顧客の個性に合わせて海外の成長資産に投資をしてくれるTHEO(テオ)、楽天証券が提供をしている楽ラップなどがあります。

スマホで、1万円からはじめられる。月1万円から資産運用を始めよう!【THEO(テオ)】

2.ロボアドバイザーの仕組みを知ろう

2-1.ロボアドバイザーの仕組みとは

ロボアドバイザーはコンピューターのアルゴリズムに基づき、AI(人工知能)がその人の年齢やリスク許容度など合わせて最適な投資先や資産運用をインターネット上で提案し、実際に資産運用まで行ってくれるシステムです。

最適な投資先の選別から運用までを、自動で全て行ってくれるところが大きな特徴です。

2-2. 複数の投資信託に分散して投資できる

ロボアドバイザーの投資の特徴は、主に海外の複数の投資先を組み合わせて運用をしてくれる点です。様々な投資信託に分散して投資できるところが大きな特徴です。

一般的な投資信託と違い、日本だけではなく世界中の投資商品に分散投資をするために、リスクが分散でき、安定性が期待できます。

3.他の自動で行える投資商品との違い

ロボアドバイザーをより理解するために、他の投資との違いを比べてみましょう。

3-1.インデックスファンドとの違い

例えば、S&P500連動ファンドという、アメリカの株価指数の一つであるS&P500に連動するインデックスファンド(株価指数に連動する投資信託)があります。

S&P500連動ファンドを買うということは、アメリカ経済全体に投資をしているようなもの。

しかし、ロボアドバイザーの場合は、アメリカだけではなく、世界中の投資商品の中から分散投資が行われます。

アメリカ株、ヨーロッパ、アジア、インドなどの新興国にも分散投資をします。また、金や債券も対象となるのです。

投資家が一つの投資信託(ロボアドバイザー)を買うことによって、世界中の様々な投資商品に分散投資されます。このように世界中の投資商品に分散投資できる仕組みはインデックスファンドなどへの投資との大きな違いと言えるでしょう。

3-2.FXなど自動トレードとの違い

投資の世界には、すでにFXなどで自動トレードの仕組みが存在していますよね。これらの自動トレードとロボアドバイザーの違いは何でしょうか。

FXなどの完全自動トレードは、短期のトレードをくりかえすものです。買ったり売ったり、売ったり買ったりを短期で繰り返す仕組みのものは、投資というより投機的で、ギャンブルに近いと言われています。

一方で、ロボアドバイザーは長期的に投資信託を積み立てていくイメージです。自動で様々な投資信託を積み立てて運用を行ってくれます。

また、FXにはトラリピ(トラップリピートイフダン)という手法がありますが、これは半自動で条件設定は、自分でしなければいけないものですが、ロボアドバイザーは完全自動です。そういった面でも、FXの自動トレードやトラリピとは全く異なるものと言えるでしょう。

3-3.自動売買で気をつけないといけないこと

世の中には怪しい投資商品がたくさんあります。例えば、「自動売買で勝率95%」、「24時間365 日ほったらかしで勝手にお金が増えていく!」などと、あまりにも美味しい話をうたっているものは要注意です。

こういった怪しい商品はその仕組みがよくわからないもの。

ロボアドバイザーに限らず、自動売買の投資を始める際には、仕組みがどうなっているのか、投資先はどこなのか、長期なのか短気なのかしっかり仕組みを理解した上で投資するかどうかを決めなければなりません。

4.ロボアドバイザーで投資をすることのメリット

ここからは、ロボアドバイザーで投資をすることのメリットをご説明します。まずはメリットから確認をしていきましょう。

4-1.完全に自動で運用を任せることができる

ロボアドバイザーの1番のメリットは、「完全に自動で資産運用を任せることができる」ことです。運用が完全に任せることができるのは当たり前ですが、ロボアドバイザーの場合には、その人の年齢に合わせてどれくらいリスクが取れるかなども自動で配分してくれます。

どこに投資するか、何を買ったほうがいいかを決めるのはもちろんのこと、運用が始まってからもロボットが自動で自分でそれらをリバランスしてくれます。

4-2.特定口座に対応

また、ロボアドバイザーは特定口座にも対応していて便利です。

特定口座のおさらいですが、特定口座とは投資の売却益の計算を行ってくれ、所得税・住民税を計算し源泉徴収をしてくれる口座です。特定口座を選ぶことで、確定申告が不要です。

投資によって利益が出た場合、その利益を確定した段階で課税が行われます。そのため、基本的には確定申告を行う必要があるのですが、源泉徴収がある特定口座を開設すれば、投資家本人が確定申告を行う必要がありません。

なお、口座の種類は「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」の3つがあります。特定口座はロボアドバイザーを提供する会社が年間取引報告書を作成してくれます。このうち、「源泉徴収あり」の口座を開設することで、税金が徴収されているので翌年の確定申告が不要になります。

4-3.自動で積み立てが可能

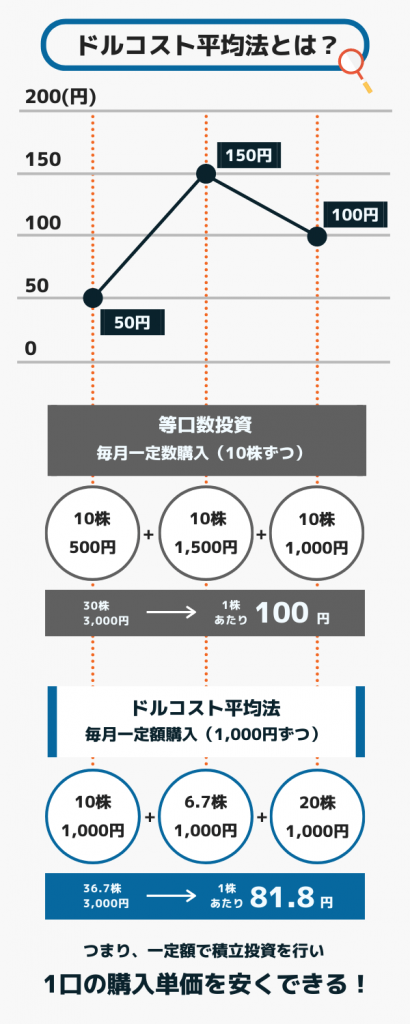

自動積立に対応しているロボアドバイザーが大半です。毎月指定した金額を銀行引き落としやクレジットカード決済で積み立てることができ、ドルコスト平均法での投資ができます。

ドルコスト平均法のメリットは、定期的に同じ額を投資することによって購入価格を平準化し、リスクを緩和できる点です。ドルコスト平均法は、長期的に運用を続けると、同じ額を一括で最初に投資した場合と比べ利回りが良くなる場合が多いと言われています。

4-4.現金化がしやすい

ロボアドバイザー投資の場合、現金化がしやすい点もメリットの一つです。

他の投資方法では、一定期間お金が出せないものも存在します。例えば、銀行の定期預金や債券などは一定期間預けることを約束して投資を行います。さらに不動産投資なども、売却に時間がかかるため現金化がしにくい投資商品です。

それらと比べて、ロボアドバイザーの場合は、出金手続を行い銀行口座へ着金するまでの期間は、おおよそ3営業日と早いことが特徴です。

5.ロボアドバイザー投資のデメリット

投資を始める際には、メリットと併せてデメリットを知ることも大切です。ロボアドバイザー投資のデメリットも確認しておきたいところです。

5-1.手数料について

ロボアドバイザーは現状、手数料が年間1%ほどかかるものが多くなっています。税込みですと現在の税率で1.08%ですね。このように年間1%の手数料がかかることは一つのデメリットと言えるでしょう。

ロボアドバイザーの基本は長期投資です。長期投資の場合、手数料の概念はとても大切です。この1%が自分の将来の資産の増加に大きな影響を及ぼるためです。

例えば、月に3万円を30年間積み立てて年利が5%だった場合、約2,500万円となります。これが仮に年利が4%だった場合には、約2,100万円となってしいまいます。手数料が1%取られてしまう、ということは実際の年利が1%低くなるのと同じこと。たった1%ですが、30年経てば約400万円ほどの大きな差額が生まれてしまうのです。

この1%の手数料を、必要経費と取る人もいれば、デメリット感じる人もいるでしょう。

5-2.元本割れのリスクがある

また、ロボアドバイザーに限らず投資には絶対はなく、元本割れのリスクは当然あります。ロボアドバイザーの場合は、様々なところに分散投資をしていてリスクの軽減が期待されます。

それでも投資である限り万能ではない、ということを覚えておいたほうが良いでしょう。

5-3.NISA枠は不対応

NISAとは年間120万円以下の投資で得た利益(配当金や売却益)が非課税になる仕組みです。近年NISA口座を開設する人が増加傾向にあります。

投資をまるまる全てロボットに依頼する投資一任型のロボアドバイザーは残念ながら今のところNISAに非対応になっています。

5-4.投資商品を個別に選ぶことができない

ロボアドバイザーはロボットによる自動運用となるので、取り入れたい銘柄があったとしても、個別に選ぶことができません。全てをロボットに任せなくてはいけない点は一つのデメリットとしてもあげられます。

6.ロボアドバイザーの結論

さて、ここまでロボアドバイザーの仕組みや他の自動投資との違い、メリット・デメリットなどをご紹介してきました。ここでロボアドバイザーでの投資の結論をまとめたいと思います。

6-1.投資初心者にはおすすめ!

結論として良いのか?悪いのか?といわれれば、特に資産運用初心者の方にはお勧めと言えます。やはり手間をかけずに世界中に分散投資できる点、投資家のリスクレベルに合わせてポートフォリオを構築してくれる点はとても魅力的です。

先ほどご紹介したように、1%という手数料でも長期的に見ればどうしても運用額に差が出ます。ですが、自分で運用をする手間を考えたら安いという考え方もあるでしょう。

6-2.中級者以上はロボアドバイザーを参考に自分で運用するのもおすすめ

一方で、ロボアドバイザーに最低金額を積み立てて、構成銘柄を参考にして、自分で全く同じように銘柄を購入しポートフォリオを組んでしまうなんていう手もあります。

中級者以上で手間をかけられる人は、このように自分で買ってしまっても良いのではないでしょうか。